导语:日本经济新闻社与四季报发布2020年版业界地图,我们从数字观察了日本2018年度(2018/4月~2019/3月)的整体产业景气概况,精选出日本流通业与物流产业,从产业规模与获利状况,来看物流相关产业的发展趋势。

2020年版日本经济新闻社与四季报发布的业界地图中,日本国内主要流通零售产业——百货公司、超市、便利店、专门店等的合计营业额规模,约达到1,345,322亿日元。日本经济发展长期稳定,产业很少会有激烈的变动,造就了按部就班的步调,人民也很习惯于这种社会状态。因此,商业创新速度较为保守,大多在原有基础上转型更新,如:7&i集团位于武藏小杉地区的格林木购物中心,改变了从休闲到购物的习惯,将一楼的黄金区域让给超市用来集客;将顶楼设为公园让顾客休闲,将原来化妆品区、鞋子区、服装区等店铺业态打散,改变为以顾客休闲时,会买化妆品顺便看看鞋子看看衣服,逛累了在服装店隔壁的咖啡厅喝咖啡吃饭,也能通过门店的计算机或手机app浏览未在门店呈列的商品,在门店试穿,通过宅配到店自取;横滨南部批发市场将传统批发市场转变为以物流为核心,来服务连锁流通业与结合市民休闲购物的新市场;KASUMI超市将各地域分成三种业态——标准超市,菜市场超市与食材料理超市,并发展会员卡与上网购物线上线下连结服务的新形态等等,为日式的新零售。

日本的经济发展,有百年以上的循序渐进阶段,各种零售业态都存在很久,已在人民中建立信赖感及方便性,因此就算电商发展迅速,实体零售店还是主流,约占76.7%。日本传统的通贩市场(邮购与电视购物),是日本无店铺销售的主力,营业规模约为75,500亿日元,营收较前一年增加约8.8%,因电商的方便性,通贩业也都增加了电商业务,同时,通贩业也将“专门性”作为武器,区别于电商业的包罗万象。2018年电商总营收额约为179,845亿日元,电商加通贩营收对日本主要流通业(约1,098,082亿日元)营收而言,占23.3%。

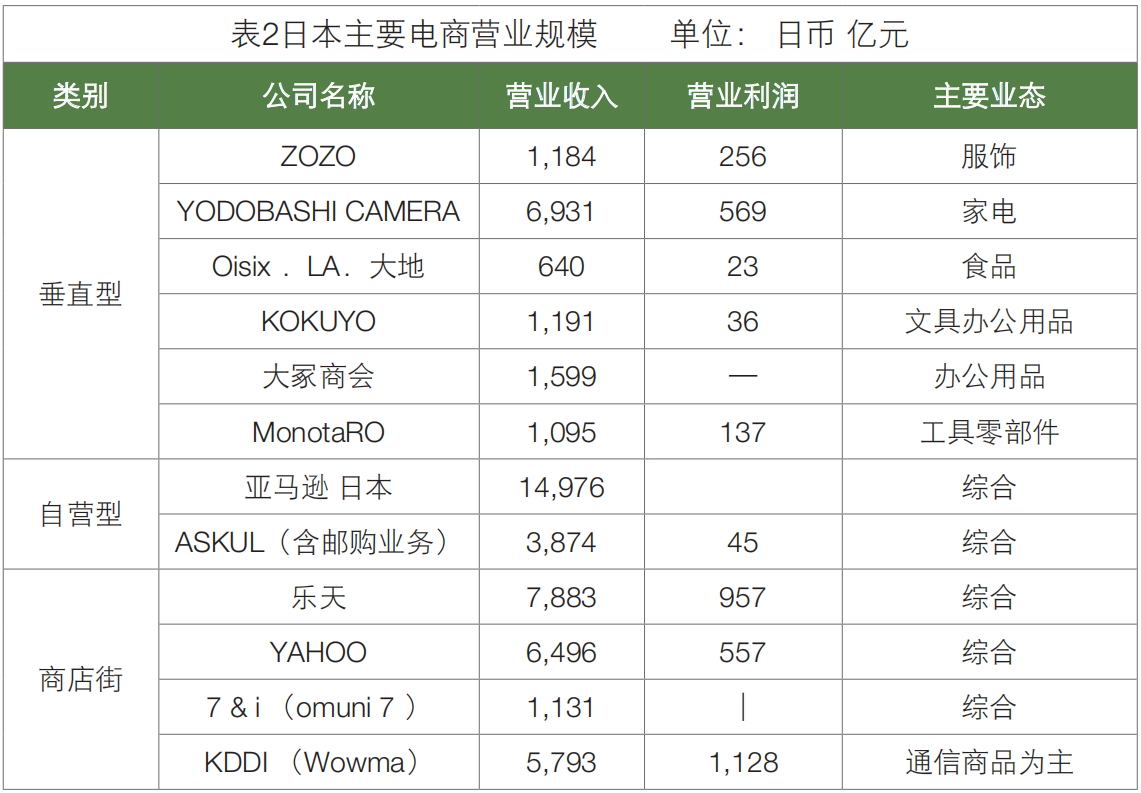

各零售企业也察觉这是新形态的业务,都在积极发展电商业务。其中,日本亚马逊的营收增长速度最高,年营收达14,976亿日元,乐天达7,883亿日元,Yahoo雅虎达6,496亿日元,ASKUL达3,874亿日元,各百货店与购物中心也察觉了电商的威力,更加强O2O的连动,特别是7&i集团,除了加强新商品的开发力外,更是加强客户体验创新业态;無印良品将线下与在线结合得更完善,将电商视为营业的延伸,开设自营咖啡厅、商品进入便利店,成立無印良品风的旅馆等,加强体验式地感受品牌与商品魅力,而不是促销商品。

日本通贩市场(邮购目录与电视购物)2018年度有8.8%的成长,电子商务市场(EC)也有9%成长,业务的扩大也让宅配量增加,日本通贩与电商宅配货物已突破每年42亿件以上,宅配业在运输业务激烈竞争下,运费持续往下降,但因人工成本上涨,在承受不了的情况下,宅配业纷纷在2017年起调涨运费约一成。雅玛多宅急便与佐川急便放弃了大部分的亚马逊业务,亚马逊将电商宅配业务转包给日本邮政、丸和运输,也跟便利店企业合作到便利店自取方式,同时跟私人自营的司机签约合作,直接委托自营司机宅配;乐天则是自行建构物流网络自营运输,由商店自行负担宅配运费。但庞大的电商通贩宅配货物量摆在眼前,还是有许多货运企业争食大饼,宅配业务利润有限,各项成本又逐渐上升,加上司机严重不足,让宅配业雪上加霜,大家都在改变宅配模式朝共同配送方向前进。

YAMATO宅急便,2018年度(2017年4月~2018年3月)宅配货物量达18亿353万个,营业额达16,253亿日元,获利率3.59%。同时雅玛多不再追求业绩成长,改为追求利润的成长,雅玛多发展全新一代经营构造改革—YAMATO NEXT100中长期管理计划,对集团的业务和基础结构进行根本性的改革。包括重组组织,使YAMATO成为一线员工真诚服务于客户,从客户的角度思考,快速响应客户需求的公司,以及基于数字化转换(DX)简化和标准化物流业务的转变数据驱动的管理,通过与各种利益相关者的协作建立开放的物流基础架构,并采取可持续性行动。主要是将职能部门组织重组为四个客户部门(业务部门):零售、区域公司、全球公司和EC,以“减少客户与管理之间的距离”来“从客户的角度进行思考并作出快速反应”。强化物流功能,通过与包括客户和物流公司在内的各种利益相关者,共同创建一个开放的物流基础设施,发展成为与大家共同成长的公司。包括以冲绳机场为亚洲转运站,发展出“CHRO NO GATE与 GATEWAY”运营方式,与客户共同合作从事跨境电商、精密电子与医疗器械维修清洗、流通加工、物流作业与宅配业务,从国际来的货物,当天就能在同一栋大楼内完成保税查验、检验检疫、报关、物流作业与出货宅配到家。雅玛多在日本全力开发综合物流园区,提供仓库租赁、提供客户发展电商、提供客户作为研发基地,为客户发展日本业务提供物流服务,也将这体系作为往亚洲地区的核心物流业务。

雅玛多的发展并非一帆风顺,在中国就踢到铁板,全资的子公司“雅玛多(中国)运输公司”因不敌中国快递业的竞争,已于2020年4月结束营业退出市场。在中国台湾地区,统一超商取得日本雅玛多授权,成立“统一速达公司”以宅急便为商标,日本雅玛多仅作为股东做顾问指导,让统一速达自行发展宅配业务,统一速达(宅急便)结合了7-11超商资源,依循先发展地方农特产品的宅配业务,发展顺利,仅用了4年就转亏为盈,2019年的营收达新台币115.23亿元,获利率为5.21%。

佐川急便在日本的宅配量仅次于雅玛多,全年达13亿700万个包裹,营收达日币11,180亿日元,获利率6.29%,2019年4月推出中期计划“Second Stage 2021”,推动国际化业务、为客户提供全程供应链整合服务,对应日本国内长期人力不足问题,减轻司机负担,提供更好的工作环境与更好的待遇,并强化AI的开发与应用数字化能力,佐川急便全力发展多功能的综合物流大楼,在全球设立仓库,发展跨境电商物流与流通加工业务。

日本各物流企业为提高竞争力,开始进行合并与并购方式,佐川控股与日立物流在2016年开始进行资本与业务合作。日立物流是日本最大的第三方物流服务公司,主要承接货主的物流作业委托以及物流代运营业务。日本的第三方物流服务已转变为由货主租赁或投资仓库,货主投资物流自动化设备,再整体委托专业的第三方物流服务公司操作,这样一来,资产是属于货主拥有或租赁的,现场的作业人力属于专业的第三方物流公司,货主支付第三方物流公司运营管理费,达成共赢效果,日立物流的管理经验及质量能让货主信赖,因此,日立物流已发展成为日本最大的物流代运营公司,与日立物流相同的公司还有SBS、丸和运输、邮船物流、雅玛多、佐川急便等。

此外,因日本国内市场有限,加上市场低迷,往国外发展已成为日本企业发展之途径,跨境电商业务的蓬勃发展,加上国外部分国家的经济高度成长,促使日本企业更快速前往海外,特别是东南亚国家,采取合并或并购当地企业以取得海外市场。日本制造业的生产据点持续往海外转移,因此多国间供应链物资的仓储及运输非常重要,构筑供应链体系将成为日本物流企业的发展重点。日本邮政并购了澳洲TOLL物流后,开始进军国际物流业务,日本通运也在台湾取得UNIQLO物流业务,积极展开台湾的供应链布局;近铁EXPRESS并购新加坡APL物流公司;佐川投资上海虹迪物流;山九并购了昭安纺织桃园物流中心,都代表日本物流企业进军海外市场的决心。(表3)

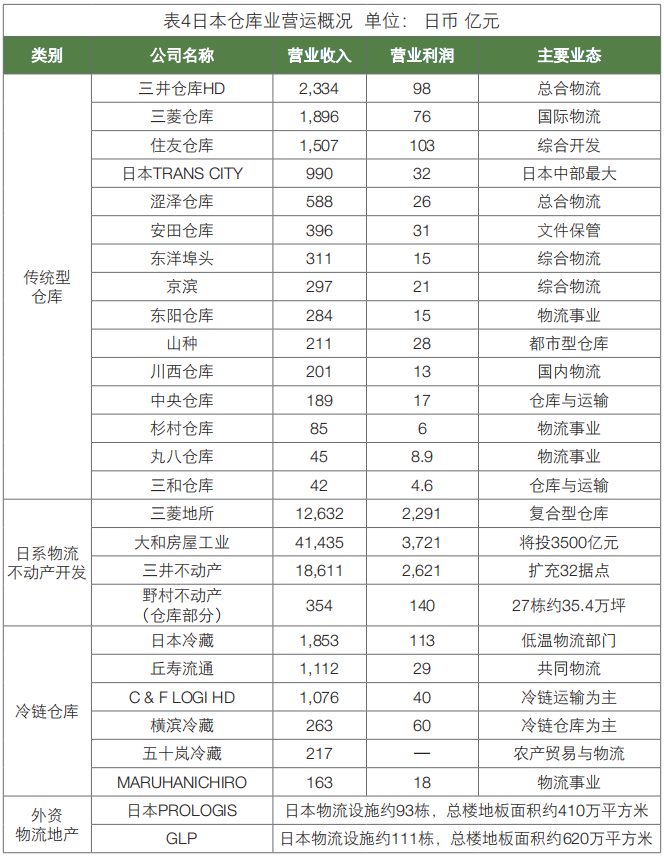

邻近大型都市的现代化高机能仓库持续增加,东京圈的大型物流设施面积已达1,000万平方米,开发商有ESR、Goodman、GLP、

PROLOGIS、丰树、SG、野村不动产、Orix不动产与大和房屋等多层式现代化仓库。日本传统的仓库业大都建于港口边,有些仓库甚至已有百年历史如安田仓库,虽然日本仓库都很坚固耐用,但是仓库大都老旧传统,传统的仓库业有三大营业支柱——仓库保管、陆海空物流与不动产租赁,这些支撑着传统的收入。最近十多年来,外资仓库业纷纷进入日本,带来REITS不动产证券化的概念,引进低廉的金融资本,投资兴建完全符合国际物流与电商物流的现代化仓库,有更大的作业面积,高跨距的柱间,回旋式车道让高楼层都能拥有独立的码头作业空间。日本的名门企业三井不动产与三菱地所,也因应现代化发展已朝全球物流仓库业转型;此外,电商物流的需求旺盛,仓库的现代化剧增,传统老旧仓库面临改造,外资的现代化仓库需求日增,日本大和房屋从传统房屋兴建转型为现代化仓库,大型化设施需求旺盛。在东京都圈内的土地再开发,成为物流地产业的新目标,生鲜冷链物流仓库成为主流,东京流通中心完成拆除一栋旧物流大楼,已在2017年完工使用以生鲜冷链为主体的新物流综合大楼,以应对要求配送速度更快,流通量巨大的市场要求。2019年东京都首都圈的仓库空置率约为4.1%,平均租金约为每坪每月7,040日元,东京都周边地区为每坪每月4,500日元。

2018年度的仓库完工面积较2017年减少11.7%,三菱仓库在三年内计划投资500亿日元,日本GLP在千叶县为电商物流投资建设大型物流据点,仓库必须有多样化设施提供员工休息,如咖啡厅等,今后在物流大楼的开发也要设有研发、试验等机构,有便利的交通设施,传统的仓库,并没考虑大型自动化设备,因此今后将大幅加快向大型新物流设施升级的步伐,2019~2021年的三年间东京都圈将新增640万平方米新仓库,低利息的背景下,外资型物流地产商加快东京都圈的物流地产开发。涩泽仓库的新仓库建设模式有重大改变,新仓库建设布局为1,2,3层为仓库,4,5层为制造业研发机构租赁。(表4)

日本商社富可敌国,投资布局不遗余力,各大商社除了主营的能源、资源、矿产、金属、化学等业务,也投入在食品、物流、百货流通等业务,2020伊藤忠商事百分之百收购了日本全家便利店股份;三菱商事发展宠物食品业务与物流业务,都代表商社无远弗届的能力。加上近年来,中国、中国台湾、越南、柬埔寨、马来西亚、印尼、泰国、缅甸、印度等国家和地区经济发展强劲,日本企业加快布局东南亚,日本制造业、流通业与物流业纷纷前往该地区发展,特别是百货与超市行业的积极发展如伊藤洋华堂、SOGO、AEON、7-11(7&i)、全家便利店(伊藤忠)等,电商发展的触角也伸向东南亚,海外的采购与日本国内商品的物流往来频繁,跨国供应链物流的频度愈来愈高,物流的发展将会更好。

参考资料来源:

日本经济新闻社 2020年版业界地图

东洋经济新闻社 2020年版会社四季报业界地图。

文章来源于中国《现代物流》杂志

时间:下半年

时间:下半年

地点:上海

地点:上海