【导语】商业地产的低迷让地产商逐步向物流地产发力,而高标准仓储的不足也让一些非地产商如阿里、京东等电商涉足物流地产领域,物流地产行业俨然进入了“春天”,在这样的趋势下,中国物流地产商又该如何把握良机?

物流地产是由美国的普洛斯公司率先提出并实践的,开始于上世纪80年代,至今为止已有20多年的历史,物流地产发达的国家以欧洲和美国为主。物流毫无疑问是现在房地产市场里最火的版块,较低的地价、可观的租金、电商利好带来的持续需求、简单的运营模式、快速的建造周期,在逐渐冷却的房地产市场里,物流地产一枝独秀。

物流地产由“轻资产”向“重资产”转化

2011年北京、广州、济南等城市的仓储价格同比增长了20%~30%,而上海的不少大型仓储的租金更是上涨了近50%。随着2011年全球制造业的复苏和中国消费市场的急剧增长,环渤海、长三角、珠三角地区的仓储空置率一直处于下降区间,很多地区甚至出现“一库难求”的局面。由此,传统物流公司和电商企业(阿里巴巴、京东、卓越、当当、凡客等)也大举进军物流地产,由“轻资产”向“重资产”转化。

每一种业态应该都是有周期的,就像十年前的住宅,二、三、四线城市全面开花。几年后,住宅收紧,商业地产迎来春天,大概2009~2010年开始大量规划建设,现在轮到了物流,从2007~2008年时谨慎的先行者安博、普洛斯扩展到现在的嘉民、易商、宇培、华平、万科、平安、维龙全线进击,2015 年称为“物流地产年”应不为过。

中国市场高标准物流仓储需求持续增速

随着跨境零售商业的发展,各地市场的保税仓需求快速上升。与热火朝天的跨境零售相反,外贸行业由于加工成本上升,致使行业转冷,外贸厂家对保税仓需求减弱。此消彼长的市场环境恰是中国经济由第二产业向第三产业转移的最好印证。

目前,中国市场高标准物流仓储面积依然稀缺,配备立方物料盒的仓库还未完全普及,中国的人均仓储面积不足美国的2%。市场中虽然已有专业物流仓储的地产商介入,新增供应也在逐年快速增加,但考虑到近年来消费零售尤其是电商销售额的飞速增长,预计中国市场高标准物流仓储面积在中长期仍将处于供不应求的状态。

为满足快速上升的物流需求,中国大部分B2C电商企业不得不同时依靠打造自身物流体系、建设仓储设施与租借外部仓储设施并举来满足发展需要。以京东为例,过去几年中自建物流仓储面积保持年均50%左右的增速,同时其与中国市场最大的高标准物流设施供应商普洛斯的合作(租赁面积)也以年均超过100%的速度在递增。

以万科为例看物流地产发展战略

万科作为房企进军物流地产的先行者,离行业第一的目标将越来越近。

近年来,在高标仓储需求增加、国家政策支持以及房企自身多元化、提升盈利能力的需求下,越来越多的传统住宅开发企业加入了物流地产开发运营的行列。万科作为房企进军物流地产的先行者之一,发展至今已初具规模。

多元化战略布局物流地产,目标行业领先。从万科物流地产的发展轨迹来看,万科早在2014年就涉足物流地产,先后进驻廊坊、贵阳和武汉。2015年6月,万科撤销物流地产事业部,成立万科物流地产发展有限公司,并在住宅和传统商办地产之外,积极拓展消费地产、产业地产,而产业地产的业务重点方向之一就是物流地产。这些物流地产项目大都选址在各城市产业集聚的空港物流园、电子商务物流园或高新技术开发区中,目前的客户主要来自于快递业和电商零售行业。

截止2017年上半年,万科物流地产已经有11个项目建成运营,其中9个在稳定运营。这9个稳定运营的项目出租率达98%,在行业中达到了一个比较高的出租率水平,净运营收入(NOI)也处于较好水平。物流地产作为万科多元化战略的一个重要组成部分,目前的规模在中国已具有一定的影响力。万科管理层曾表示,物流地产板块未来的目标是成为行业领先,全球第一也可预期。

投资布局逐年增加,聚焦一二线城市高标仓储需求。2015年以来,万科新增物流仓储用地的投资布局逐年增加,不断强化在物流地产市场的份额。万科对物流地产项目的布局更倾向于一二线城市。这主要是因为万科物流地产聚焦品牌大客户、主打高标准的现代化仓储物流服务的定位。而显然,受区域经济水平和电商发展影响,一线及周边卫星城市将会有更多高标仓储的需求。

值得注意的是,万科新获取物流地产项目的权益占比也在逐年增加,2017年新获取的项目中有数量近7成的项目权益在90%以上,不断上升的权益占比也说明万科物流地产的布局在2015、2016年的试水之后,更倾向于独立开发运营的模式。

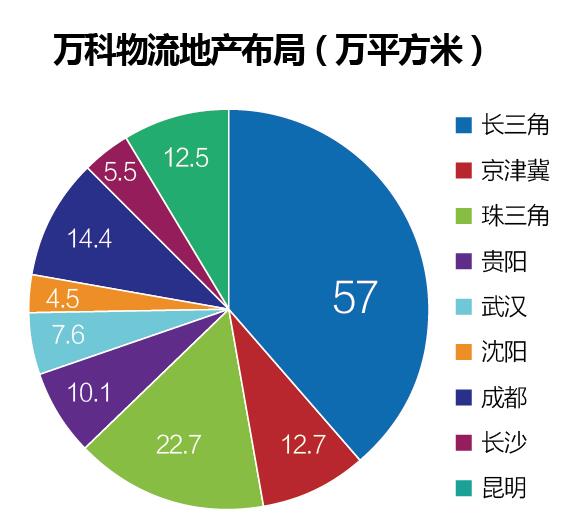

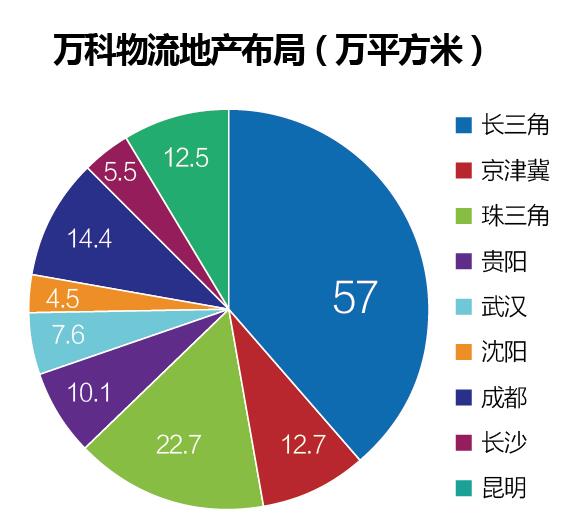

万科目前物流地产的新增土地重点布局在长三角和中西部区域,目前在长三角地区,上海拥有最优质的物流仓储设施,而随着租金水平的高起和需求外溢,经济发达的一线城市也会带动周边二线及三四线城市的物流地产发展。

土地获取优势、物流地产基金,加速万科物流地产布局。目前一二线城市工业物流用地的资源稀缺性,也是万科近两年战略布局物流地产、抢占一二线城市市场份额的重要原因。对于物流地产而言,土地资源是最为重要的资源之一。而受工业用地新政及供给政策改革影响,土地供应市场收紧,目前在一二线城市能通过开发以满足高标仓储需求的物流地产用地显得尤为稀缺。万科作为中国地产开发的龙头企业,凭借品牌和开发能力,相比传统物流企业在一二线城市工业物流用地的获取上有较大优势。

此外,万科不仅在土地获取方面占有优势,还借力物流地产基金加速物流地产投资布局。物流地产相比传统的住宅开发而言,投资回报周期长、收益较为单一且需要一定的资金沉淀。因此,物流信托是目前国内外物流地产后期运营的主流模式。设立物流地产投资基金,可以借助外部合作方力量,通过高杠杆实现资产的周转、加快公司在物流地产领域的投资运作。

参股普洛斯私有化,协同发展、资源互补。普洛斯的业务范围涵盖中国、日本、美国和巴西,包括了5500万平方米的物流基础设置。其中,中国市场占普洛斯总资产价值的57%,为普洛斯最大的市场。与万科自己获取工业物流用地并通过基金运营不同,参股普洛斯私有化更多的是一种协作发展的战略。万科区别于厚朴投资、高瓴资本以及中银投等财务投资者,其与普洛斯中国的物流地产业务在战略层面有一定的协同效应。

万科进军物流地产的优势在于品牌与拿地开发,而普洛斯拥有运营物流地产的丰富经验,在中国物流地产市场的客户资源和物流网络也将为万科带来更多的业务发展机会。除了物流地产的开发及运营外,普洛斯的业务还涉及物流地产基金管理。双方通过资源互补、发挥各自的优势可以带来更大的价值增量。另外,普洛斯在私有化并新加坡退市之后、未来可能谋求在香港上市。万科作为第一大股东,对香港上市也会有一定的帮助。

物流地产发展需要综合实力

目前中国物流地产进入门槛还比较低,与天价地王的住宅地产相比,物流地产投资额相对较小。同时,和住宅地产高度差异化相比,物流地产产品的标准化程度高、模式简单,可以很迅速地复制和扩张。它所面对的客户主要有零售商(传统零售和电商)、第三方物流、工业制造企业等。现阶段随着住宅市场的持续走低,很多开发商都把视角投向物流地产,可以想像未来物流地产在土地获取上的难度和成本将迅速增加。物流地产行业正处于成熟期并稳定增长,机遇与挑战并存。想要玩转物流地产,资金、土地资源、运营经验必不可少。

企业间资源与运营经验共享,推动行业向高附加值升级。拥有土地等资源的企业,通过与拥有丰富运营经验的物流地产企业合作,可以实现优势互补,达到项目布局与扩张的发展效果。2017年8月16日,荣盛产业新城与菜鸟网络正式签署《战略合作意向协议书》,双方将在固安打造首个京津冀智慧物流示范新城,所签约的固安智慧物流项目将在仓储、物流设施设备、跨境物流、园区管理方面等实现智慧化。

企业间优势互补,达到项目布局与扩张的发展效果。物流地产的规模化发展时期已去,项目布局将更加集中于一线城市周边卫星城、一带一路沿线城市以及位于交通大动脉的重点城市;在增量用地规模减少的情况下,企业间通过更加灵活的合资、战略合作、入股等形式打破土地获取瓶颈,实现优势互补;把握高标仓储的智能化发展机遇,不断丰富、提升运营服务内容及水平将成为发展趋势。新时机、新挑战面前,物流地产商唯有深谙行业发展特点与趋势,才有可能在市场从“蓝海”向“红海”跃进的过程中占据一席之地。

此外,物流地产开发商应避免盲目开发项目。相比制造商、零售商和第三方物流企业自建物流地产项目相比,房地产商拥有土地资源,地产项目的规划设计、建设以及资源的整合等诸多优势。但房地产商在进行物流地产开发时,需要避免盲目开发。因为根据目前状况,物流仓储设施在5%的空置率下才能保持10%的回报,如果空置率达到15%,利润就会被挤压掉。这也意味着物流地产开发商还必须拥有强大的招商能力、充沛的客户资源以及专业的服务品质,这些因素会对后期的投资回收造成关键影响,这也是中国的物流地产商们需要向国际物流地产商学习之处。因此,物流地产不仅是中国国房地产商面临的机遇,更是对其综合实力的一种挑战。

(本文不代表本刊观点)

物流地产是由美国的普洛斯公司率先提出并实践的,开始于上世纪80年代,至今为止已有20多年的历史,物流地产发达的国家以欧洲和美国为主。物流毫无疑问是现在房地产市场里最火的版块,较低的地价、可观的租金、电商利好带来的持续需求、简单的运营模式、快速的建造周期,在逐渐冷却的房地产市场里,物流地产一枝独秀。

物流地产由“轻资产”向“重资产”转化

2011年北京、广州、济南等城市的仓储价格同比增长了20%~30%,而上海的不少大型仓储的租金更是上涨了近50%。随着2011年全球制造业的复苏和中国消费市场的急剧增长,环渤海、长三角、珠三角地区的仓储空置率一直处于下降区间,很多地区甚至出现“一库难求”的局面。由此,传统物流公司和电商企业(阿里巴巴、京东、卓越、当当、凡客等)也大举进军物流地产,由“轻资产”向“重资产”转化。

每一种业态应该都是有周期的,就像十年前的住宅,二、三、四线城市全面开花。几年后,住宅收紧,商业地产迎来春天,大概2009~2010年开始大量规划建设,现在轮到了物流,从2007~2008年时谨慎的先行者安博、普洛斯扩展到现在的嘉民、易商、宇培、华平、万科、平安、维龙全线进击,2015 年称为“物流地产年”应不为过。

中国市场高标准物流仓储需求持续增速

随着跨境零售商业的发展,各地市场的保税仓需求快速上升。与热火朝天的跨境零售相反,外贸行业由于加工成本上升,致使行业转冷,外贸厂家对保税仓需求减弱。此消彼长的市场环境恰是中国经济由第二产业向第三产业转移的最好印证。

目前,中国市场高标准物流仓储面积依然稀缺,配备立方物料盒的仓库还未完全普及,中国的人均仓储面积不足美国的2%。市场中虽然已有专业物流仓储的地产商介入,新增供应也在逐年快速增加,但考虑到近年来消费零售尤其是电商销售额的飞速增长,预计中国市场高标准物流仓储面积在中长期仍将处于供不应求的状态。

为满足快速上升的物流需求,中国大部分B2C电商企业不得不同时依靠打造自身物流体系、建设仓储设施与租借外部仓储设施并举来满足发展需要。以京东为例,过去几年中自建物流仓储面积保持年均50%左右的增速,同时其与中国市场最大的高标准物流设施供应商普洛斯的合作(租赁面积)也以年均超过100%的速度在递增。

以万科为例看物流地产发展战略

万科作为房企进军物流地产的先行者,离行业第一的目标将越来越近。

近年来,在高标仓储需求增加、国家政策支持以及房企自身多元化、提升盈利能力的需求下,越来越多的传统住宅开发企业加入了物流地产开发运营的行列。万科作为房企进军物流地产的先行者之一,发展至今已初具规模。

多元化战略布局物流地产,目标行业领先。从万科物流地产的发展轨迹来看,万科早在2014年就涉足物流地产,先后进驻廊坊、贵阳和武汉。2015年6月,万科撤销物流地产事业部,成立万科物流地产发展有限公司,并在住宅和传统商办地产之外,积极拓展消费地产、产业地产,而产业地产的业务重点方向之一就是物流地产。这些物流地产项目大都选址在各城市产业集聚的空港物流园、电子商务物流园或高新技术开发区中,目前的客户主要来自于快递业和电商零售行业。

截止2017年上半年,万科物流地产已经有11个项目建成运营,其中9个在稳定运营。这9个稳定运营的项目出租率达98%,在行业中达到了一个比较高的出租率水平,净运营收入(NOI)也处于较好水平。物流地产作为万科多元化战略的一个重要组成部分,目前的规模在中国已具有一定的影响力。万科管理层曾表示,物流地产板块未来的目标是成为行业领先,全球第一也可预期。

投资布局逐年增加,聚焦一二线城市高标仓储需求。2015年以来,万科新增物流仓储用地的投资布局逐年增加,不断强化在物流地产市场的份额。万科对物流地产项目的布局更倾向于一二线城市。这主要是因为万科物流地产聚焦品牌大客户、主打高标准的现代化仓储物流服务的定位。而显然,受区域经济水平和电商发展影响,一线及周边卫星城市将会有更多高标仓储的需求。

值得注意的是,万科新获取物流地产项目的权益占比也在逐年增加,2017年新获取的项目中有数量近7成的项目权益在90%以上,不断上升的权益占比也说明万科物流地产的布局在2015、2016年的试水之后,更倾向于独立开发运营的模式。

万科目前物流地产的新增土地重点布局在长三角和中西部区域,目前在长三角地区,上海拥有最优质的物流仓储设施,而随着租金水平的高起和需求外溢,经济发达的一线城市也会带动周边二线及三四线城市的物流地产发展。

土地获取优势、物流地产基金,加速万科物流地产布局。目前一二线城市工业物流用地的资源稀缺性,也是万科近两年战略布局物流地产、抢占一二线城市市场份额的重要原因。对于物流地产而言,土地资源是最为重要的资源之一。而受工业用地新政及供给政策改革影响,土地供应市场收紧,目前在一二线城市能通过开发以满足高标仓储需求的物流地产用地显得尤为稀缺。万科作为中国地产开发的龙头企业,凭借品牌和开发能力,相比传统物流企业在一二线城市工业物流用地的获取上有较大优势。

此外,万科不仅在土地获取方面占有优势,还借力物流地产基金加速物流地产投资布局。物流地产相比传统的住宅开发而言,投资回报周期长、收益较为单一且需要一定的资金沉淀。因此,物流信托是目前国内外物流地产后期运营的主流模式。设立物流地产投资基金,可以借助外部合作方力量,通过高杠杆实现资产的周转、加快公司在物流地产领域的投资运作。

参股普洛斯私有化,协同发展、资源互补。普洛斯的业务范围涵盖中国、日本、美国和巴西,包括了5500万平方米的物流基础设置。其中,中国市场占普洛斯总资产价值的57%,为普洛斯最大的市场。与万科自己获取工业物流用地并通过基金运营不同,参股普洛斯私有化更多的是一种协作发展的战略。万科区别于厚朴投资、高瓴资本以及中银投等财务投资者,其与普洛斯中国的物流地产业务在战略层面有一定的协同效应。

万科进军物流地产的优势在于品牌与拿地开发,而普洛斯拥有运营物流地产的丰富经验,在中国物流地产市场的客户资源和物流网络也将为万科带来更多的业务发展机会。除了物流地产的开发及运营外,普洛斯的业务还涉及物流地产基金管理。双方通过资源互补、发挥各自的优势可以带来更大的价值增量。另外,普洛斯在私有化并新加坡退市之后、未来可能谋求在香港上市。万科作为第一大股东,对香港上市也会有一定的帮助。

物流地产发展需要综合实力

目前中国物流地产进入门槛还比较低,与天价地王的住宅地产相比,物流地产投资额相对较小。同时,和住宅地产高度差异化相比,物流地产产品的标准化程度高、模式简单,可以很迅速地复制和扩张。它所面对的客户主要有零售商(传统零售和电商)、第三方物流、工业制造企业等。现阶段随着住宅市场的持续走低,很多开发商都把视角投向物流地产,可以想像未来物流地产在土地获取上的难度和成本将迅速增加。物流地产行业正处于成熟期并稳定增长,机遇与挑战并存。想要玩转物流地产,资金、土地资源、运营经验必不可少。

企业间资源与运营经验共享,推动行业向高附加值升级。拥有土地等资源的企业,通过与拥有丰富运营经验的物流地产企业合作,可以实现优势互补,达到项目布局与扩张的发展效果。2017年8月16日,荣盛产业新城与菜鸟网络正式签署《战略合作意向协议书》,双方将在固安打造首个京津冀智慧物流示范新城,所签约的固安智慧物流项目将在仓储、物流设施设备、跨境物流、园区管理方面等实现智慧化。

企业间优势互补,达到项目布局与扩张的发展效果。物流地产的规模化发展时期已去,项目布局将更加集中于一线城市周边卫星城、一带一路沿线城市以及位于交通大动脉的重点城市;在增量用地规模减少的情况下,企业间通过更加灵活的合资、战略合作、入股等形式打破土地获取瓶颈,实现优势互补;把握高标仓储的智能化发展机遇,不断丰富、提升运营服务内容及水平将成为发展趋势。新时机、新挑战面前,物流地产商唯有深谙行业发展特点与趋势,才有可能在市场从“蓝海”向“红海”跃进的过程中占据一席之地。

此外,物流地产开发商应避免盲目开发项目。相比制造商、零售商和第三方物流企业自建物流地产项目相比,房地产商拥有土地资源,地产项目的规划设计、建设以及资源的整合等诸多优势。但房地产商在进行物流地产开发时,需要避免盲目开发。因为根据目前状况,物流仓储设施在5%的空置率下才能保持10%的回报,如果空置率达到15%,利润就会被挤压掉。这也意味着物流地产开发商还必须拥有强大的招商能力、充沛的客户资源以及专业的服务品质,这些因素会对后期的投资回收造成关键影响,这也是中国的物流地产商们需要向国际物流地产商学习之处。因此,物流地产不仅是中国国房地产商面临的机遇,更是对其综合实力的一种挑战。

(本文不代表本刊观点)

下一页

时间:下半年

时间:下半年

地点:上海

地点:上海