三只松鼠、良品铺子和百草味为代表的零食后起之秀,在电商红利期,聚焦坚果干果等热门品类在线上平台之间厮杀,以高昂代价购买平台流量推广,换取销售上的大跃进,然而背后却是微薄的利润空间。

文/曹玥 亿欧专栏作者

商务部近日发布的《消费升级背景下零食行业发展报告》中预测,到2020年国内零食行业总产值规模将接近3万亿元,其中蔬菜、水果和坚果加工、肉制品及副产品加工以及方便食品三大行业位列前三。

不可否认的是,零食行业发展已然进入快车道。尤其是在消费升级的大背景下,零食行业呈现出“快、广、多、变”的特点,以绝对的优势在快速消费品市场中“C位”出道,成为未来快速消费品市场中最具前景、最有活力的行业。

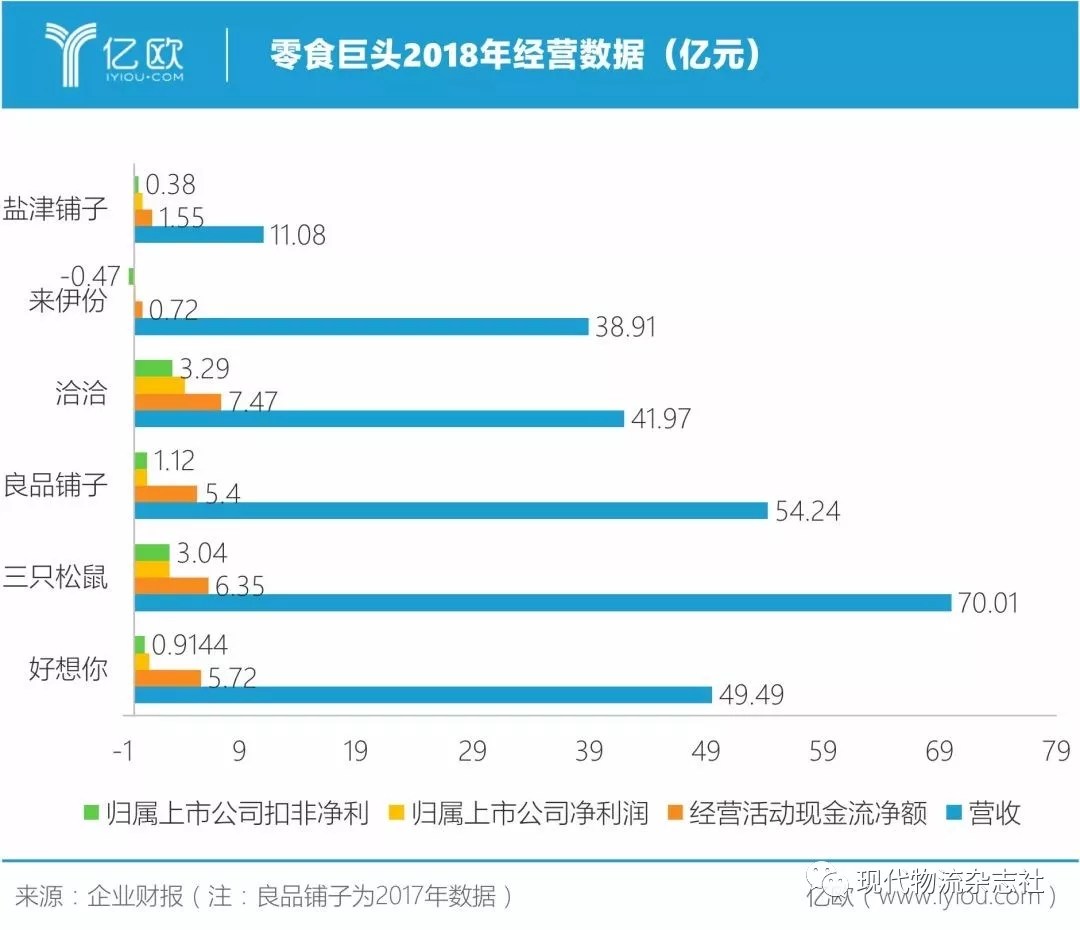

但亿欧通过梳理五家零食上市企业发现,虽然零食行业市场庞大,不过国内零食企业的盈利能力和盈利质量一般。收入快速增长的背后,净利润却增长缓慢,高昂的运输费用、价格高企的平台服务费用以及必不可少的市场推广费用,粗放式的运营让这些巨头们难以撑起万亿市场。

低毛利是快消零食行业的普遍性难题?还是粗放的经营让国内零食企业很难通过规模效应补足利润空间?零食巨头们又该如何跳出低毛利的陷阱?

业绩,只是看上去很美

以三只松鼠、良品铺子和百草味为代表的零食后起之秀,在电商红利期,聚焦坚果干果等热门品类在线上平台之间厮杀,以高昂代价购买平台流量推广,换取销售上的大跃进,然而背后却是微薄的利润空间。

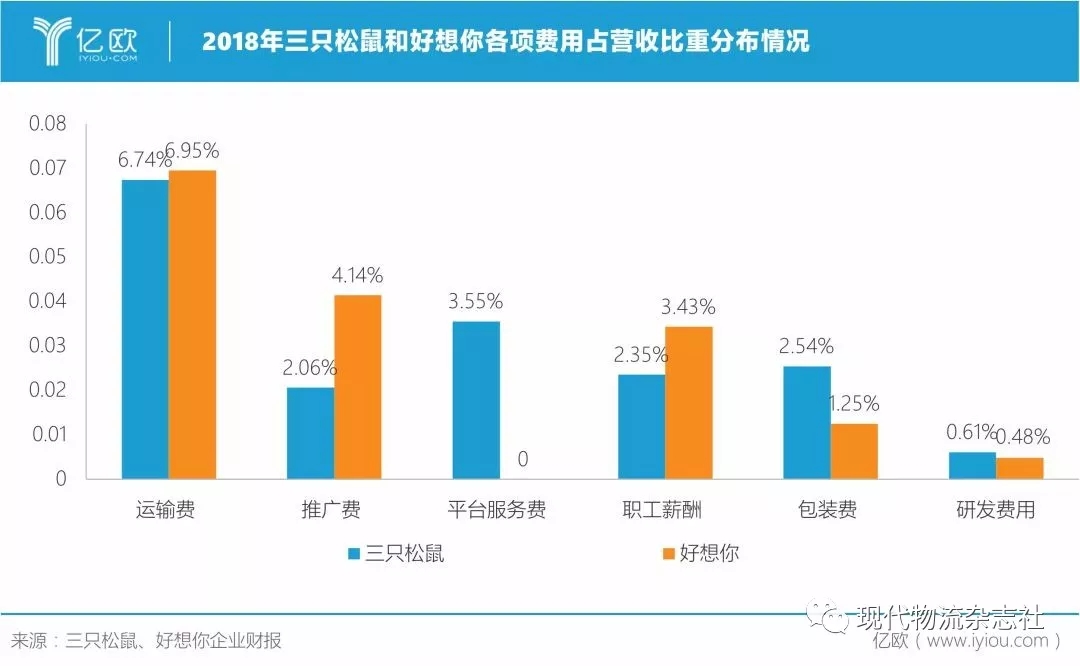

高企的快递费用、平台推广费用、平台佣金占据了营业收入的60%以上,这些靠着电商平台起家的坚果零食品牌甚至一度患上了“平台依赖症”。

而好想你、洽洽、盐津铺子为代表等线下零售零食巨头,以直营店和加盟店为主的经营模式也受到了来自电商渠道的巨大冲击。前期的过快扩张导致销售费用、租金和管理费用的增加,导致企业无法摆脱低利润的困境。

在对比了六家公司的毛利率之后,亿欧发现,过去一年这些企业不仅增收不增利,而且无论是毛利率还是净利率都普遍较低。其中三只松鼠主营业务的利润率最低,2016-2018年度,毛利率分别为30.20%、28.92%、28.25%,低于行业35%的均值。

三只松鼠2018年财报显示,其营业收入高达70亿元,同比增长28%,毛利率不到30%,净利润3.04亿元,同比仅增长了0.6%,净利率只有5.57%。

过去一年,对于三只松鼠来说是非常特殊的一年,公司在紧锣密鼓的上市筹备期间,营业收入增长很快,但销量只是看上去很美,营业利润和净利润总额与2017年相比都是下降的,甚至可以理解为“赔本赚吆喝”。

这是因为三只松鼠的销售主要集中在线上,一年光是平台佣金支出就达到2.48亿元,整个线上渠道的费用占总体费用的八成以上。

换言之,三只松鼠对电商平台的依赖度极高。去年一整年三只松鼠总共接到了7265万个订单,按照营业成本50.23亿元来计算,每单的原料、进价等成本约为69.14元。

按照上图中三只松鼠各项费用支出计算,如果平均客单价为100元/单,平均每单需要支付7元快递费,平台每单抽成3.55元,包装费用大概是3元左右,推广费用摊平到每一单上的费用为2元(也就是说每触达到一个购买客户,需要支付2块钱),再加上相关的运营费用、职工薪酬,仅仅是在平台上,达成一单买卖就需要支付约20元的费用,再加上原材料成本,最终的每单能赚到的净利润甚至不到10块钱。

上述情况只是粗略计算,但可以看出,线上渠道对于零食企业来说,并没有那么划算。

面临同样困境的还有百草味。自从好想你收购了百草味之后,其主营收入来源主要依赖于百草味的业绩,百草味又是电商起家,因此导致如今好想你的主要收入来自于电子商务销售渠道。好想你2018年度财报显示,营业收入49.49亿元中电子商务销售渠道为40.73亿元,占比82.30%。

虽然线上销售没有门店销售高租金等管理成本,但线上销售的平台流量推广费、平台佣金、快递物流费用成为侵占利润的三大主要因素。公开资料显示,百草味2013年、2014年及2015年前三季度,这三项支出分别达到3157.3万元、8588万元和1亿元,分别占据销售成本的61.4%、69.8%和68.8%。这也意味着,在百草味的全年营业构成中,来自线上销售贡献的收入,大部分被电商平台和快递公司拿走。

实体亏损,低利润之痛

相比之下,从事门店零售起家的企业的财务状况也并不理想,最明显的表现还是增收不增利,甚至还出现亏损情况。

例如,以干枣零售起家的好想你,业务以线下实体零售为主,为了拓展线上业务,2016年好想你收购电商业务为主的百草味,按照对赌协议要求,2018年百草味的扣非净利应该达到1.1亿元,实际完成1.2亿元,对赌期内略超业绩承诺。而该年度母公司好想你的合并报表归母公司扣非净利润为9144.8万元,如此一来,说明了2018年好想你原业务的净利润一定是亏损的,金额大概3000万元左右。

对比一下另外两家——来伊份和盐津铺子,来伊份的财务状况比盐津铺子稍好些,但是近年也面临同样的增收不增利的情况,2016-2018收入持续增长,但净利润却持续下降。盐津铺子则更加明显,2018年盐津铺子的营收同比增长了46.8%,而经营活动产生的现金流量净额却增长了1193.51%,涨了11倍但归属上市公司净利润却只增长了7.27%。

不禁要问,钱都去哪了?

亿欧在翻看来伊份和盐津铺子的财报中发现,虽然两家企业的业务结构的相似度很高,但有一个关键的不同,来伊份没有生产环节,从供应商处采购商品,只有零售环节,存货主要是店铺里面的在售商品、固定资产主要是房屋建筑物、下游主要面对消费者没什么应收账款。

因此,来伊份经营主要关注点在于门店经营,2018年,来伊份的连锁门店总数2697家,在此之前,来伊份的万家灯火计划是在2022年实现一万家门店的规模,如果是按照计划,那么未来四年平均每年1825家,显然不现实。

盐津铺子则不同,盐津铺子属于重资产,有自己的固定资产(主要是房屋建筑和生产设备),对存货的周转率、现金流的情况非常关注。

可以肯定的是,盐津铺子的存货周转一年2-3次,也就是4-6个月周转一次,但是2018年年报所有品类的库存量却大幅增长,且营收账款增长很快,企业效率并不高。盐津铺子的固定资产在去年同比增长了55.04%,也就是说过去一年,公司在购置土地使用权以及置办新的工厂。盐津铺子以盐渍食品起家,面对竞争压力,2018年公司也不得不在品类上转型,开拓了烘焙产品、肉制品、果干薯片等新品类。

不难看出,虽然这些企业在规模上积极主动扩张、线下门店带动增长,可惜的是,还是暂未呈现出规模经济的情况,可见增收不增利已经是零食企业们普遍性难题。

新零售能给零食企业带来什么?

纵观国内零食巨头的发展历程,会发现这些企业的创始人大多是70后,是第一批伴随着改革开放成长起来的一部分人,他们做企业的逻辑甚至决定了整个行业的发展形态,这个行业的持续增长,没有资本介入,因此大部分零食企业没有商誉,都是内生性增长。

但是,国际上大部分休闲食品领域的快消巨头,诸如亿滋、卡夫亨氏之流,均是借助了资本的力量成长为行业巨头。

这也反映了我国休闲食品目前的市场集中度低,呈现出明显的区域性特征,如上海的“来伊份”、湖南的“盐津铺子”、四川的“徽记食品”等;但各细分行业也出现了部分领军企业,如坚果炒货行业的“洽洽”、果脯蜜饯行业的“溜溜果园”、肉干肉脯行业的“棒棒娃”等,不过尚未出现全品类、全国性的龙头企业。

此外,零食这个行业的产品属性也决定了行业的分散性,进入门槛较低,产品的同质化程度高、可替代性强,巩固护城河需要好的品牌口碑、独特的产品口味、规模效益成本优势等。

然而,前述文章已经说明了目前没有一家零食企业拥有明显领先的成本优势,那么现阶段,零食企业还能通过哪些手段来构建自己的“护城河”?

1、品牌:增加品牌粘性和忠实度

零食的一个特点是,客单价虽然低,但复购率高,除了产品口味等因素,价格、品牌影响力、辨识度对用户的粘性有着至关重要的作用。

三只松鼠构建了以品牌名称为主的IP卡通形象,有着更高的辨识度。像百草味,则是通过推出一些场景化的产品来传达品牌调性,“外婆的灶台”“全家的年夜饭”等系列年货坚果礼盒,走亲和路线,贴近消费者的情感。

2、精细化运营

企业在增量阶段,可以通过规模经济维持良好的利润,但是一旦增量见顶,首先要考虑的是如何将成本降到最低。现阶段,零食企业最大的痛点来自于,无法构建一个行之有效控制成本的方法途径。

新零售之于休闲食品,更多体现在销售终端的建设以及供应链效益上的提高。比如来伊份改造门店,升级为分体式收银机,并且实现与盒马鲜生、全家的系统对接;融入阿里与京东的新零售生态,寻找更广阔的营运空间;试水当下热门的微信小程序,建立更多的会员互动触点。

3、线上线下全渠道

线下门店的存在有其稳定的渠道,关键在于能够有效降低获取新用户的成本。在线上渠道高成本的压力下,近年来百草味、三只松鼠、良品铺子等电商品牌都在开展线下门店的布局。2010年百草味关闭了线下全部140家门店,全面向网络渠道转型。但在短短5年后,这个依托炒货起家的品牌重新回归实体。据了解,百草味目前已经在北京、上海等多个城市发展了40多家经销商。良品铺子也在加大开设实体店的步伐。三只松鼠将会加大在实体渠道的投入,以实现30%的收入来自线下的目标。

同时扩充休闲食品类目,如百草味、三只松鼠进军肉脯、礼盒等高利润产品,良品铺子甚至直接进军水果生鲜等品类。

以上这些经营措施是目前大多数的零食企业的共同经验,不过,未来的增长路径还需要依靠更多企业实际探索。

时间:下半年

时间:下半年

地点:上海

地点:上海